Приостановления налоговой проверить. Блокировка счета ифнс

Блокировка расчетного счета - одна из мер, которая подразумевает приостановку операций по р/с плательщика налогов (ИП и компаний). Этот инструмент может применяться:

- Банковскими учреждениями.

- Налоговой инспекцией.

- Судом.

При первых признаках проблемы стоит разобраться, почему заблокирован расчетный счет, и что делать .

Как распознать, что р/с заблокирован?

В случае «заморозки» р/с работа ИП или компаний полностью приостанавливается. С момента блокировки запрещено:

- Снимать деньги с р/с.

- Осуществлять платежи партнерам по бизнесу.

- Переводить деньги контрагентам.

- Открывать новые р/с.

- Оформлять депозиты и так далее.

При блокировке расчетного счета услуги открытия вклада и р/с недоступны не только в текущем, но и в других банковских учреждениях.

В чем причины блокировки?

Как правило, инициаторами «заморозки» р/с выступает:

- Банковское учреждение. Такое возможно:

- При наличии задолженности по кредиту или другим услугам банка.

- При подозрении о совершении мошеннических действий.

Узнать, , в этом случае легко - достаточно созвониться с сотрудниками банка или попробовать провести какую-либо транзакцию.

Если вопрос еще не переведен в суд, допускается открытие р/с в другой кредитной организации. В противном случае придется платить по долгам или же идти на реструктуризацию задолженности (по согласованию с банком).

- Налоговая декларация не была передана для проверки.

- Не выплачены задолженности (пеня, штраф, налоги).

- Не передан расчет НДФЛ сотрудников.

- Не отправлена квитанция в электронной форме о приеме уведомления или требований от ФНС.

Узнать, заблокирован ли расчетный счет , можно непосредственно через налоговую службу путем подачи запроса.

Заблокирован расчетный счет: что делать?

Если «заморозка» р/с застигла врасплох, важно разобраться с причинами и узнать, что делать в такой ситуации. Здесь потребуются следующие шаги:

- Выяснить причину «заморозки» р/с. Алгоритм следующий:

- Обратиться в отделение кредитной организации и узнать дату решения о «заморозке».

- Связаться с отделом камеральных проверок ФНС.

- Назвать выясненные ранее параметры (номер и дату решения).

- Узнать, заблокирован ли расчетный счет, и почему это произошло.

- Устранить причины. Здесь может потребоваться:

- Уплата налога с последующим направлением в налоговую платежного поручения (достаточно копии).

- Передача правильно заполненной декларации. Быстрее всего - через специальное ПО (Бухгалтерия или Экстерн).

- Отдать квитанцию, подтверждающую прием электронных документов.

Получение информации о блокировке онлайн

Зная, почему заблокирован расчетный счет , и что делать в такой ситуации, удается быстро решить проблему и «разморозить» работу ИП или компании. При этом задержка, как правило, связана с выяснением самого факта блокирования р/с.

Чтобы узнать, «заморожен» ли р/с, достаточно сделать следующее:

- Зайти на страничку сервиса ФНС - nalog.ru

- Выбрать нужный вид проверки

- Ввести ИНН и БИК.

- Указать цифры на картинке (защита от спама).

- Сделать запрос.

Нажмите для перехода на страницу проверки

Нажмите для перехода на страницу проверки

Через сервис удается получить следующую информацию:

- О статусе банковского учреждения.

- О состоянии файлов, которые были направлены кредитной организацией для обработки.

- О наличии блокировки р/с плательщика налогов.

Если р/с заблокирован, принимаются следующие решения:

- Приступить к устранению причин блокировки (если р/с - личный).

- Отказаться от сотрудничества с такой компанией или ИП.

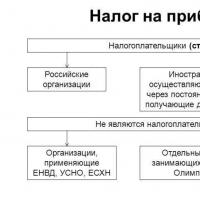

Обеспечение выполнения обязательств, возложенных на плательщиков налогов, регламентируется статьями 11-й главы НК РФ. Если такие обязательства не исполняются либо исполняются, но не так, как надо, контролирующая инстанция имеет полное право на привлечение нарушителя к ответственности. Еще законодательными положениями закрепляются принуждающие механизмы. Ими могут пользоваться налоговые органы. В нашей статье мы расскажем вам о том, возможна ли проверка блокировки счета на портале налогового органа. Но сперва скажем о том, что представляет собой обеспечение выполнения обязательств.

Что относят к обеспечению исполнения обязательств

Оно регламентируется 72-й статьей НК РФ. Обеспечение может быть в следующих формах:

- Может быть заложено имущество.

- Возможно поручительство.

- Могут быть начислены пени.

- Имущество налогоплательщика может быть арестовано.

- Могут быть приостановлены транзакции по расчетному счету в кредитном учреждении.

Последний метод считается самым популярным. Все дело в том, что такая блокировка – это самый неудобный для действующего субъекта случай.

Каким образом осуществляется блокировка

Процедура описана в 76-й статье НК РФ . Налоговая инспекция может заморозить счет по запросу руководства учреждения. Для этого в банковские учреждения, которые обслуживают счета плательщика налогов, направляют соответствующий акт. Копию решения отдают самому субъекту. Он должен проставить в документе свою личную подпись – то есть, подтвердить вручение ему акта. Для оформления может быть использована как бумажная, так и электронная форма.

Получив решение, банковская организация обязана в тот же момент исполнить предписание – то есть, должна осуществить приостановку всех транзакций по клиентским счетам. Это прописано в 7-м пункте вышеобозначенной статьи. Еще кредитное учреждение должно сообщить налоговой инспекции о том, какие деньги остались на персональном счете клиента.

Право на «разморозку» счета у кредитного учреждения появляется лишь после того, как это разрешение даст сама инспекция.

Важная информация! Если нарушитель имеет не один счет, а два или три, и на них хватает денег, чтобы закрыть долг, пени, штрафные санкции, прописанные в уведомлении о «заморозке», у него есть право отправить в инспекцию запрос о том, что он просит отменить вынесенное решение. В этом заявлении лицом должны быть отражены реквизиты всех своих счетов. Документ должен быть с приложениями – выписками – доказательствами существования денег.

Как только налоговая инспекция примет все документы, начинается отсчет двух дней – должно быть принято решение – разблокировать счет или же нет. Контролирующей организацией проводится изучение всех полученных сведений. Направляются запросы в кредитное учреждение. Как только вся информация подтверждается, счет «размораживают».

Приостановки по счетам налоговой: почему такое происходит

Законодательные положения позволяют приостанавливать транзакции по расчетным счетам в следующих ситуациях:

- Если хозяйствующим субъектом не была сдана в отведенные временные рамки декларация.

- Не был вовремя уплачен налог.

Еще налоговая вправе «заморозить» счета для того, чтобы обеспечить выполнение решений, принятых по итогам проверочного процесса.

Не вовремя сдана декларация

Законодательством прописываются конкретные временные рамки, в которые субъект обязан представить отчет в налоговую инстанцию. Если просрочка составляет более десяти дней, у контролирующего органа появляется право на «заморозку» счета. «Разморозка» расчетного счета производится на следующие сутки после того, как субъект предоставит требуемый отчет.

Возникновение спорных ситуаций

Практика содержит огромное количество случаев, при которых счет заморожен, но плательщик при этом не обязан подавать декларацию. Судебные инстанции в этих ситуациях применяют такой подход: плательщик обязан предоставлять декларацию по всем перечисляемым платежам. Отчет нужно подать по месту регистрации.

Если рассматриваемый нами субъект платить налог не должен, налоговый орган не имеет права блокировать его счет. Таким образом, небольшие ошибки в отчете (допустим, не совсем верно оформленный титульник, неверное отражение временного интервала) – это еще не причина для заморозки расчетного счета.

Если нет уплаты налога

Как прописано в 46-й статье НК РФ, неуплата или частичная уплата налога в период, обозначенный законодательными положениями, ведет к исполнению данной обязанности в порядке принуждения. Налоговая инспекция в подобных случаях всегда забирает те деньги, которые имеются на расчетном счете хозяйствующего субъекта.

Чтобы применить эту меру, ИФНС объявляет о принятии конкретного решения и направлении в кредитное учреждение инкассового поручения на закрытие задолженности. В подобном случае контролирующий орган может заморозить расчетный счет до погашения всего долга.

Нарушения ИФНС

Важно сказать о том, что процесс бесспорного закрытия долга состоит из огромного количества стадий. Очень часто инстанциями допускаются различные нарушения процессуального характера. Благодаря им и можно отменить принятое постановление, то есть, можно разблокировать счет.

Налоговые инстанции нередко не соблюдают временные рамки и процесс, согласно которому предъявляются претензии. И тогда судебные инстанции чаще принимают сторону налогоплательщиков.

Направление претензии – это первый этап процесса взыскания в порядке принуждения. Если налоговый орган нарушает прописанный в законодательных положениях порядок, происходит серьезное нарушение прав хозяйствующих субъектов.

Эксперты советуют присматриваться к тому, какая именно корреспонденция была направлена плательщику. Исходя из показаний судебной практики, хозяйствующие субъекты нередко получают не заказные письма с уведомлениями, а обычные, а это серьезное нарушение всего рассматриваемого нами процесса. Другими словами, решение, которое приняла налоговая инспекция, должно быть отменено, а счет разблокирован.

Если счет заблокировали в качестве меры обеспечения

Исходя из положений 7-го пункта 101-й статьи НК РФ, после изучения проверочных материалов, руководителем налоговой инстанции принимается решение: привлекать лицо к ответственности за совершение правонарушения или же не применять к субъекту никаких санкций.

Как только вынесено постановление, уполномоченный контролирующей инстанции получает право на применение к нарушителю мер обеспечения. Это возможно лишь тогда, если есть серьезные основания считать, что их непринятие приведет к тому, что долг не будет погашен.

К таким серьезным основаниям относится:

- Существование долга по личным счетам субъекта.

- Постоянное уклонение от выполнения обязанностей по уплате налога.

- Уменьшились активы учреждения.

- Обстоятельства, сообщающие о том, что хозяйствующий субъект получает необоснованную прибыль.

Чтобы воплотить в жизнь меру обеспечения, начальник налоговой инспекции (либо его представитель) принимает конкретное решение. Оно начинает действовать с момента его принятия. Оно остается в силе до того дня, когда будет исполнено постановление о привлечении нарушителя к ответственности (либо когда это решение будет отменено вышестоящей судебной или контролирующей инстанцией).

Особенности такой меры

Заблокировать счет в качестве меры обеспечения могут после того, как будет запрещена передача в залог либо отчуждение имущества . В таком случае его окончательная цена по сведениям бухучета должна быть менее общего размера штрафных санкций, пеней, наложенных ИФНС.

И еще один важный момент: блокировать счет нельзя, если физическим или юридическим лицом не сдана отчетность бухгалтерского типа, не предоставлен авансовый расчет или не получена документация, запрошенная по запросу.

Есть ли возможность проверить блокировку счета на сайте налоговой

Да, такая возможность существует – с 2014-го года соответствующим порталом могут воспользоваться все заинтересованные лица. Для проверки заморозки счета налоговым органом, зайдите на официальный портал налогового органа. Портал , который необходимо использовать, обладает названием «Система информирования банков о состоянии обработки электронных документов» («БАНКИНФОРМ» - это его короткое наименование). Вне зависимости от этого наименования, проверка доступна любому желающему.

Выбираете обозначенный портал, проставляете галку около строчки, посвященной запросу имеющихся решений о блокировке. После осуществляете ввод ИНН налогоплательщика и БИК кредитного учреждения, обслуживающего расчетный счет. Как узнать, заблокирован ли счет, если этих данных у вас нет? Информация обязательно должна быть, без нее ничего не получится.

После в обязательном порядке вводите все числа с изображения. Грамотно набранные числа сообщат о том, что проверяет блокировку счета на портале налоговой инспекции не робот, а реальный гражданин. Следующий этап – нажатие кнопки на отправление запроса.

Если блокировки не было, то вы увидите следующее:

Ответ вы получите в самые сжатые сроки. Если было решено заблокировать расчетный счет, системой будет указана дата принятия такого решения. Кроме того, будет указан код контролирующей инстанции, вынесшей такое постановление.

Проверяя блокировку счета на портале налогового органа, обязательно изучите весь ответ полностью. Иногда он бывает с ошибками и неточностями. Если они есть (если это не соответствует реальности), решение можно будет оспорить в судебном порядке.

Заниматься проверкой блокировки счета на портале ИФНС могут не только сами субъекты (юридические лица либо бизнесмены – физические лица), но и работники финансовых учреждений.

Нередко этот портал используют и вероятные партнеры учреждений. И если партнеры видят, что счет заблокирован, они могут передумать сотрудничать. Эта информация крайне важна, когда заключаются серьезные сделки . Время от времени использовать этот портал должен и сам хозяйствующий субъект. Очень важно провести такую проверку до того, как будет подписано соглашение на поставку огромного количества продукции. При приостановлении операций у субъекта не будет возможности все это оплатить. Таким образом, возникнет существенный долг.

Списание денежных средств

Обязательно стоит сказать о том, что заблокированный счет не приостанавливает в автоматическом порядке все операции без исключения. Есть и исключения, прописанные в третьем абзаце первого пункта 76-й статьи НК РФ. И еще один важный момент: у субъекта останется возможность перечислять денежные средства на замороженный расчетный счет. В этом плане никаких ограничительных мер законодательство не накладывает.

Статьей 855 ГК закрепляется очередность списания денег. Если расчетный счет содержит сумму, с помощью которой можно покрыть все долги, расчеты будут осуществляться по мере поступления платежек. Другими словами, речь идет о календарной очередности.

Заморозка транзакций никоим образом не затрагивает платежи, которые необходимо производить в качестве исполнения обязательств по налоговой уплате. Заморозка не действует на счета, которые были открыты в соответствии с другими соглашениями и сделками. Речь идет о депозитных, ссудных, транзитных (то есть, специальных) и валютных сделках.

Если блокировка расчетного счета была оформлена не так, как положено по законодательным положениям, кредитная организация не имеет никакого права ее исполнять. Этот вывод можно сделать исходя из положений 76-й статьи НК РФ. Такое решение всегда может быть оспорено хозяйствующим субъектом в судебном порядке.

Таким образом, из нашей статьи вы узнали о том, можно ли узнать сведения о блокировке счета на сайте налоговой (можно), и на что следует обратить свое внимание. Надеемся, информация принесла вам пользу!

Об обеспечении исполнения обязательств, возложенных на налогоплательщиков, говорится в статьях 11 главы НК. При ненадлежащем выполнении или невыполнении обязательств контрольный орган вправе привлечь виновного к ответственности. Кроме того, законодательство закрепляет механизмы принуждения, которые могут использовать налоговики.

Обеспечение выполнения обязательств

О нем говорится в статье 72 Кодекса. В п. 1 нормы установлено, что выполнение обязательств по отчислению сборов и налогов в бюджет может обеспечиваться:

- залогом имущества;

- поручительством;

- пеней;

- наложением ареста на имущество плательщика;

- приостановлением операций по р/с в банке.

Последний способ достаточно широко используется на практике. Связано это с тем, что блокировка расчетного счета налоговой службой - самая неудобная для хозяйствующих субъектов мера.

Актуальность проблемы

Блокировка счета налоговой службой существенно затрудняет ведение бизнеса, поскольку лицо не имеет возможности своевременно рассчитываться с поставщиками и осуществлять иные важные для него платежи. Соответственно, для ИФНС - это одна из наиболее эффективных мер обеспечения.

Блокировка расчетного инспекцией может стать полной неожиданностью для плательщика. Особенно удручающей становится ситуация, когда хозяйствующему субъекту срочно нужны деньги для совершения важной и выгодной сделки.

Общий порядок блокировки

Он предусмотрен в 76 статье НК.

Основанием для блокировки счета налоговой службой выступает решение ее руководителя (либо его заместителя). Этот акт направляется в банки, обслуживающие счета плательщика. Копия решения передается хозяйствующему субъекту под подпись либо другим способом, подтверждающим получение. Акт может быть оформлен как на бумаге, так и в электронной форме.

После получения решения банк должен незамедлительно выполнить предписания и приостановить все операции по счетам клиента. Соответствующее требование закрепляет пункт 7 указанной выше статьи.

В обязанности банка также входит сообщение ИФНС об остатках средств на р/с плательщика.

"Разморозить" счета финансовая организация вправе только после получения соответствующего распоряжения от ИФНС.

Важный момент

Если у хозяйствующего субъекта открыто несколько счетов, и на них достаточно средств для погашения задолженности, пени, штрафов, недоимки, указанных в решении о блокировке, он вправе направить в налоговую службу заявление об отмене постановления о приостановлении операций. В нем лицо указывает реквизиты соответствующих р/с. К заявлению прилагаются выписки, подтверждающие наличие средств.

После принятия пакета документов, ИФНС в двухдневный срок должна принять решение о снятии блокировки со счета. Налоговая служба проверяет полученные сведения, направляя запрос в банк. После подтверждения информации в двухдневный срок производится "размораживание" р/с.

Блокировка счета налоговой: причины

В законодательстве приостановление операций по р/с допускается, если хозяйствующий субъект:

- Не сдал декларацию.

- Не уплатил налог.

Кроме того, осуществляется с целью обеспечения исполнения решений, принятых по результатам проверки.

Нарушение правил сдачи декларации

Законодательство устанавливает определенные сроки, в которые плательщик должен предоставить отчет в ИФНС. Если в течение 10 дней (рабочих) по истечении предусмотренного периода декларация не сдана, контрольный орган вправе заблокировать счет.

"Размораживание" р/с производится не позднее следующего дня после предоставления отчета плательщиком.

Спорные моменты

В практике имеют место случаи, когда операции по счету приостановлены, а у плательщика обязанность сдать декларацию отсутствует.

Судебные инстанции в таких ситуациях придерживаются следующего подхода. В соответствии с 23 статьей НК, на плательщика возлагается обязанность по предоставлению декларации по налогам, которые он должен отчислять. Отчет подается в ИФНС по адресу регистрации.

Данной обязанности корреспондирует 80 статья Кодекса. В ней говорится, что декларация составляется по каждому отчислению, установленному для плательщика.

Если у хозяйствующего субъекта обязанность выплачивать налог отсутствует, то и оснований для блокировки счета у налоговой службы нет.

Из этого следует, что отдельные недочеты в декларации (к примеру, ошибки при заполнении титульного листа, неправильное указание периода) не выступают как основание для приостановления операций по р/с или применения к лицу штрафа по ст. 119.

Невыплата налога

Как установлено в первом пункте НК, при неуплате либо неполном отчислении суммы в срок, установленный законодательством, эта обязанность исполняется в принудительном порядке. ИФНС в таких случаях обращает взыскание на средства, находящиеся на банковских счетах плательщика.

Для применения указанной меры ИФНС принимает соответствующее решение и направляет в финансовую организацию инкассовое поручение на списание долга.

При этом, согласно пункту 7 статьи 46, контрольный орган может приостановить операции по р/с до взыскания всей задолженности.

Нарушения ИФНС

Стоит отметить, что процесс бесспорного взыскания долга - многостадийная и довольно сложная процедура. Нередко налоговые органы допускают процессуальные нарушения в ходе нее. Они, в свою очередь, могут выступать в качестве основания для отмены постановления о взыскании и, следовательно, решения о блокировке счета.

Налоговая служба чаще всего нарушает сроки и порядок предъявления требования, выбирает неверный способ его направления.

Как показывает практика, суды в таких случаях выносят решения в пользу плательщиков.

Направление требования - это начальная стадия процедуры принудительного взыскания. Невыполнение ИФНС порядка, установленного законодательством, существенно нарушает право хозяйствующих субъектов на защиту интересов и свобод, закрепленное Конституцией.

Юристы рекомендуют обращать особое внимание на вид корреспонденции, направленной плательщику. Как свидетельствует судебная практика, получение хозяйствующим субъектом простого, а не заказного письма с извещением рассматривается инстанциями как грубое нарушение процедуры бесспорного взыскания задолженности в принудительном порядке. Соответственно, оно выступает как безусловное основание для отмены решений, принятых ИФНС.

Блокировка как обеспечительная мера

Как установлено в 7 пункте 101 статьи НК, рассмотрев материалы проверки, руководитель ИФНС (его заместитель) принимает решение о привлечении хозяйствующего субъекта к ответственности за допущенное правонарушение либо об отказе применить к лицу санкцию.

После вынесения постановления уполномоченное лицо контрольного органа может применить к виновному обеспечительные меры. Законодательство допускает это только при наличии достаточных оснований полагать, что в случае их непринятия впоследствии исполнение решения либо взыскание штрафа, пени, недоимки, задолженности с плательщика станет невозможным или весьма затруднительным.

Под достаточными основаниями следует понимать:

- Наличие задолженности по л/с плательщика.

- Неоднократное уклонение от исполнения обязанности по отчислению налога.

- Уменьшение активов предприятия.

- Комплекс обстоятельств, указывающих на получение хозяйствующим субъектом необоснованной выгоды.

Для реализации обеспечительной меры руководитель ИФНС (его заместитель) принимает соответствующее решение. Оно вступает в действие с даты подписания. Решение сохраняет силу до дня исполнения постановления о привлечении виновного субъекта к ответственности или об отказе в этом либо до даты его отмены вышестоящим контрольным органом или судом.

Нюанс

Блокировка счета как обеспечительная мера может применяться после наложения запрета на передачу в залог или отчуждение имущества. При этом его общая стоимость по данным бухучета должна быть меньше совокупной суммы штрафов, недоимки и пеней, подлежащей выплате в соответствии с решением ИФНС.

Кроме того, приостановление счета не допускается, если хозяйствующий субъект не сдал бухгалтерскую отчетность, не предоставил авансовый расчет или не получены документы, запрашиваемые по проверке.

Можно ли проверить блокировку расчетного счета на сайте налоговой?

Можно. С 2014 г. действует специальный сервис, открытый для всех заинтересованных лиц.

Чтобы службой, необходимо зайти на официальный портал ИФНС. Сервис, которым нужно воспользоваться, имеет следующее наименование: " банков о состоянии обработки электронных документов" ("БАНКИНФОРМ", если коротко). Несмотря на такое название, проверить блокировку счета налоговой службой может любой желающий.

После выбора указанного сервиса следует поставить точку возле строки "Запрос о действующих решениях о приостановлении". Далее необходимо ввести ИНН плательщика и БИК банковской организации, обслуживающей р/с. Если эти данные неизвестны, то проверить блокировку счета на сайте налоговой службы не получится.

Затем необходимо указать цифры с картинки. Правильно введенные цифры говорят о том, что проверку блокировки счета на сайте налоговой службы осуществляет не робот, а человек. После этого нужно нажать на кнопку "Отправить запрос".

Ответ будет сформирован достаточно быстро. Если было принято решение о блокировке, система покажет дату его вынесения, а также код контрольного органа, оформившего его.

Осуществляя проверку блокировки счета на сайте налоговой службы, необходимо очень внимательно изучить содержание ответа. Нередко в нем присутствуют ошибки и неточности. Наличие данных, не соответствующих действительности, является основанием для оспаривания решения.

Проверить блокировку счета на сайте налоговой службы могут как хозяйствующие субъекты (представители юрлиц или индивидуальные предприниматели), так и служащие банковских организаций.

Достаточно часто этим сервисом пользуются потенциальные партнеры предприятий. Если на сайте налоговой блокировка счета подтверждается, то контрагенты могут пересмотреть решение о сотрудничестве. Эти сведения особенно важны при заключении крупных сделок.

Самому хозяйствующему субъекту целесообразно периодически пользоваться сервисом. Крайне важно проверить блокировку расчетного счета налоговой инспекцией до подписания договора на поставку большого объема товара. Если операции будут приостановлены, субъект не сможет расплатиться за нее. Это, в свою очередь, приведет к возникновению задолженности.

Списание средств

Необходимо отметить, что блокировка счета не означает приостановление всех расходных операций. Соответствующее положение закрепляет абз. 3 первого пункта 76 статьи НК. Кроме того, субъект может перечислять средства на заблокированный счет. По этому поводу в законодательстве ограничений нет.

В ст. 855 ГК закреплена очередность списания средств. При наличии на р/с суммы, достаточной для погашения всех задолженностей, расчеты осуществляются по мере поступления платежных квитанций. Эта очередность именуется календарной.

Приостановление операций не касается платежей, отчисление которых должно быть произведено до исполнения обязательств по уплате налогов.

Кто еще может "заморозить" счет?

Кроме налоговой инспекции, приостановить операции по р/с вправе Таможенная служба. Эта мера применяется при взыскании задолженности по отчислению таможенных сборов и пеней. Правила блокировки счетов закреплены Приказом ФТС № 2184.

Полномочия по приостановлению операций по р/с возложены и на Федеральную службу

Стоит сказать, что в случае несвоевременной уплаты страховых взносов или непредоставлении в установленные сроки расчетов по ним счета не будут заблокированы. Законодательством не предусмотрены соответствующие полномочия для внебюджетных фондов.

Исключения из правил

Далеко не каждое решение о блокировке может быть исполнено. Не подлежат выполнению предписания, если:

- Постановление принято неуполномоченной структурой.

- Решение вынесено в отношении счета, который согласно определению, закрепленному 11 статьей НК, под данное понятие не подпадает.

С первым случаем все, в общем-то, ясно. Если постановление вынес неуполномоченный орган, то и оснований для блокировки нет. Со вторым случаем следует разобраться более детально.

Как указано в 11 статье НК, счетом называют текущий (расчетный) счет, открытый в соответствии с договором банковского обслуживания. На него перечисляются и с него расходуются денежные средства владельца.

- расчетные;

- текущие (в т. ч. валютные);

- корреспондентские;

- рублевые типа "К" (конвертируемые) и "Н" (неконвертируемые), открытые нерезидентами;

- счета корпоративных карт.

Блокировка не распространяется на счета, открытые в соответствии с другими договорами и сделками: депозитные, аккредитованные, ссудные, транзитные (в т. ч. специальные) валютные.

Неправомерным, согласно пункту первому 126 статьи ФЗ № 127, является приостановление операций по счету налогоплательщика-банкрота.

Если решение о блокировке было оформлено не по установленной законом форме, оно также не может быть исполнено банком. Соответствующий вывод вытекает из содержания 4 пункта 76 статьи Налогового кодекса.

Приостановление операций по счетам в банке — весьма серьезное событие для любого хозяйствующего субъекта, поскольку может парализовать почти всю его деятельность. Каковы основания приостановления и как решить эту проблему, рассмотрим в нашей статье.

Положения законодательства об ограничении распоряжения счетом

- арест счета;

- приостановление операций по нему, в том числе замораживание денежных средств.

Эти меры предполагают временное прекращение списания денег со счета и применяются для обеспечения соблюдения требований законодательных актов и судебных решений.

Арест налагается на определенную сумму в рамках процессуального законодательства:

- судом для обеспечения исполнения судебного решения (ст. 142 ГПК РФ, ст. 96 АПК РФ);

- органами предварительного расследования для обеспечения исполнения приговора суда в части гражданского иска (ст. 115 УПК РФ);

- судебным приставом-исполнителем для обеспечения исполнения требований исполнительного документа (закон «Об исполнительном производстве» от 02.10.2007 № 229-ФЗ, далее — закон № 229).

Приостановление операций по счетам в банке осуществляется:

- На основании решения фискального органа.

- Банками (финансовыми организациями):

- в случаях, предусмотренных законом «О противодействии легализации (отмыванию) доходов...» от 07.08.2001 № 115-ФЗ (далее — закон № 115-ФЗ);

- при наличии каких-либо сомнений в отношении исполнительного документа, полученного от взыскателя (п. 6 ст. 70 закона № 229).

Может ли налоговая заблокировать счет юридического лица в банке, причины блокирования

Налоговый кодекс РФ (далее — НК РФ) предоставил фискальным органам право принимать решения о приостановлении операций по счетам в банке (блокировании) участника хозяйственной деятельности и гражданского оборота. Блокирование счетов имеет целью воздействие на организацию для обеспечения выполнения норм налогового законодательства.

Причины блокирования счета перечислены в НК РФ. Условно их можно разделить на группы по степени ограничения возможности владельца счета распоряжаться своими средствами. Блокирование может быть полным или частичным.

Частичное приостановление операций по счету в банке состоит в запрете на списание со счета определенной суммы и применяется, если:

- не уплачены обязательные платежи и (или) штрафные санкции за их неуплату;

- по результатам камеральной или выездной проверки фискальным органом взыскивается задолженность (подп. 2 п. 10 ст. 101 НК РФ).

Полное блокирование счета вводится, если:

- в определенный законом срок не сдана декларация о налогах (подп. 1 п. 3 ст. 76 НК РФ);

- фискальному органу не обеспечена возможность работы с документами по каналу телекоммуникационной связи (подп. 1.1 п. 3 ст. 76, подп. 2 п. 3 ст. 76 НК РФ);

- организацией, являющейся налоговым агентом, не представлены документы, касающиеся расчета и перечисления НДФЛ (п. 3.2 ст. 76 НК РФ).

ВАЖНО! Блокирование не затрагивает те перечисления, которые в силу п. 2 ст. 855 ГК РФ осуществляются до уплаты налогов и сборов (п. 1 ст. 76 НК РФ).

Порядок блокирования счета

Так как для организации приостановление операций по счету в банке является достаточно серьезной проблемой, принять такое решение вправе исключительно руководитель (заместитель) фискального органа. Решение о блокировании направляется в финансовую организацию посредством электронной связи не позднее следующего дня после его принятия. Налогоплательщику в эти же сроки отправляется копия документа.

Финансовая организация, получив решение, обязана исполнить его установленным законом способом. В НК РФ четко определяются действия, связанные с блокированием счетов организации. Руководствуясь ст. 76 НК РФ, финансовая организация:

- прекращает списание денег со счетов, подвергнутых блокированию (абз. 2 п. 1);

- сообщает в фискальный орган в течение 3 дней информацию о суммах, находящихся на заблокированных счетах (п. 5);

- если налогоплательщик после вынесения решения о блокировании счета изменил свое наименование и/или реквизиты счета, прекращает списание денег с измененного счета (абз. 3 п. 7);

- освобождается от обязанности открывать новые счета по обращению налогоплательщика.

ВАЖНО! В этом случае налогоплательщик не сможет открыть счета и в другой финансовой структуре (п. 12 ст. 76 НК РФ).

Зачисление поступающих на счет организации средств осуществляется в обычном режиме.

Частичное блокирование счета налоговыми органами

Частичное приостановление операций по счету в банке применяется фискальными органами, если:

- Организация не исполнила или ненадлежащим образом исполнила обязанность по уплате налогов, сборов и штрафов. В этом случае фискальный орган принимает решение о принудительном взыскании данных платежей (подп. 1 п. 2 ст. 46 НК РФ).

Решение выносится в течение 2 месяцев после окончания срока, определенного для добровольной уплаты долга (п. 3 ст. 46 НК РФ). Для обеспечения выполнения данного решения фискальный орган ограничивает операции по счету. При этом если денег на счете больше, чем размер долга, то суммой, превышающей размер долга, организация может распоряжаться без каких-либо ограничений (подп. 1 п. 2 ст. 76 НК РФ).

- В результате камеральной (выездной) проверки выявлено налоговое правонарушение. В этом случае фискальный орган привлекает организацию к ответственности и/или принимает решение о взыскании недоимки, пеней и штрафа. Чтобы обеспечить исполнение решения, применяют следующие меры:

- запрет на отчуждение (передачу в залог) определенного имущества без согласия фискальных органов;

- запрет на списание денег со счета на сумму, указанную в решении фискального органа и не покрытую стоимостью имущества организации (п. 10 ст. 101 НК РФ).

Полное блокирование счета налоговыми органами

Полностью списание денег со счета в банке прекращается в следующих случаях:

- При несвоевременном представлении или непредставлении декларации о налогах.

Заблокировать счет по этой причине фискальный орган может в любой момент на протяжении 3 лет после окончания определенного законом срока (подп. 1 п. 3 ст. 76 НК РФ). - Несоблюдении правил электронного документооборота.

Как следует из п. 5.1 ст. 23 НК РФ, налогоплательщик обязан заключить договор с оператором электронного документооборота для обеспечения обмена документами с фискальным органом.

Организациям, сдающим отчетность в электронном виде, следует:

- обеспечить поступление документов от ИФНС (уведомлений о вызове в инспекцию, требований о представлении документов);

- подтвердить прием документов путем направления в ИФНС электронной квитанции в течение 6 рабочих дней (подп. 2 п. 3 ст. 76 НК РФ).

- Отсутствии расчета по НДФЛ.

С 01.01.2016 организация, являющаяся налоговым агентом, должна представлять в фискальный орган документы, касающиеся расчета и удержания сумм НДФЛ.

Во всех вышеназванных случаях законодателем установлен дополнительный срок в 10 рабочих дней для принятия решения о блокировании счета. Указанный срок исчисляется в соответствии с правилами исчисления сроков — на следующий рабочий день после даты ненадлежащего исполнения обязанности налогоплательщика или установления факта ее неисполнения.

ВАЖНО! Приведенный перечень исчерпывающий. Иные основания блокирования счета (несвоевременная сдача финансовой отчетности или устаревшая форма налоговой декларации) являются незаконными (постановление 11-го ААС от 24.02.2011 № А65-22703/2010).

Как разблокировать заблокированный налоговой счет в банке

Банк заблокировал счет юридического лица - что делать в этом случае? Действия, которые необходимо предпринять, чтобы разблокировать счет организации в банке, зависят в первую очередь от причин блокирования. Как правило, достаточно выполнить требования фискального органа:

- заплатить указанные в требовании фискального органа платежи;

- представить декларацию;

- представить договор, заключенный с оператором электронного документооборота;

- предъявить квитанции о приеме требований фискального органа;

- подать запрошенные документы;

- обеспечить явку представителя;

- представить данные по НДФЛ.

Во всех этих случаях фискальный орган обязан отменить приостановление операций по счету в банке не позднее 1 дня, следующего за днем выполнения организацией своих обязанностей.

Если блокированию подверглись несколько счетов и общая сумма средств на них больше суммы долга, можно обратиться в фискальный орган с заявлением. Оно должно содержать информацию о счете, на котором достаточно средств для погашения долга (подтверждается выпиской из банка), а также о тех счетах, с которых следует снять ограничение. Решение о снятии блокирования должно быть принято в течение 2 дней после получения такого обращения (п. 9 ст. 76 НК РФ).

Кроме того, решение фискального органа о блокировании счета можно обжаловать, если оно вынесено с нарушением закона.

Так, перспективным для налогоплательщика стоит признать обжалование в ситуации, когда:

- решение о блокировании счета принято в отсутствие ограничения в распоряжении имуществом (постановление 1-го ААС от 30.04.2015 по делу № А11-11149/2014);

- инспекция нарушила сроки и/или не уведомила налогоплательщика о блокировке (постановление ФАС МО от 04.07.2013 по делу № А40-82853/12-20-447);

- у инспекции отсутствовали правовые основания для блокировки, т. е. ею были допущены материально-правовые нарушения (определение ВС РФ от 27.03.2017 № 305-КГ16-16245).

Счета, которые могут быть подвергнуты блокированию

Как следует из п. 2 ст. 11 НК РФ, понятие счета, используемое в рамках налоговых правоотношений, распространяется на расчетные (текущие) и иные счета в финансовых структурах, открытые по договору банковского счета. Таким образом, все счета, договор на ведение которых заключен в соответствии с правилами ст. 845 ГК РФ, могут рассматриваться фискальными органами как счета, в отношении которых применима блокировка.

То есть в первую очередь блокирован будет расчетный счет организации. Также возможно блокирование:

- Текущих валютных счетов (ст. 46, 76 НК РФ).

- Корпоративного счета организации, который используется ее сотрудниками для расчетов за счет средств этой организации в ее интересах с использованием банковских карт, выпущенных для указанных целей. Такой счет, по мнению президиума ВАС РФ, обладает всеми признаками банковского счета (постановление от 21.09.2010 № 2942/10).

Счета, которые не могут быть подвергнуты блокированию

Фискальные органы не вправе ограничивать операции по следующим счетам:

- Транзитным, ссудным как не имеющим признаков счета, указанных в п. 2 ст. 11 НК РФ (инструкция ЦБ РФ от 30.03.2004 № 111-И, письмо Минфина России от 16.04.2013 № 03-02-07/1/12722).

- Номинальным и счетам эскроу (ст. 860.5, 860.8 ГК РФ). О последнем виде счетов можно прочитать в статье Что такое эскроу счет - порядок открытия и изменения .

- Депозитным, поскольку данные счета открываются на основании договора банковского вклада (п. 1 ст. 834 ГК РФ).

ВАЖНО! По истечении срока действия депозитного договора средства с данного счета могут быть по требованию фискального органа переведены на расчетный счет организации и, соответственно, списаны для погашения задолженности по налогам (п. 5 ст. 46 НК РФ).

- Использующимся для осуществления деятельности простого товарищества (совместной деятельности). Средства на таком счете являются собственностью участников совместной деятельности, а не налогоплательщика (постановление ФАС ЦО от 28.08.2009 № А68-9966/2008-5/18).

- Открытым на основании ст. 1018 ГК РФ для расчетов по деятельности, связанной с доверительным управлением.

Ответственность налоговых органов за неправомерное блокирование счета или несвоевременное снятие блокирования

Так как приостановление операций по счету в банке создает для любого хозяйствующего субъекта серьезные проблемы, законодателем предусмотрена ответственность фискальных органов за неправомерные действия (бездействие), касающиеся такого решения, а также за несоблюдение сроков, связанных с отменой этой меры.

Фискальный орган обязан отменить блокировку счета строго в сроки, установленные в ст. 76 НК РФ, и не позднее следующего дня проинформировать об этом финансовую организацию посредством электронной связи (п. 4 ст. 76 НК РФ).

Если эти сроки нарушены, а также в случае неправомерного блокирования счета фискальный орган обязан уплатить проценты за каждый день нарушения срока или неправомерного блокирования счета. Методика начисления процентов определена в п. 9.2 ст. 76 НК РФ.

В случае несогласия с действием фискального органа, в том числе в отношении блокирования счета, его следует сначала обжаловать в порядке подчиненности в вышестоящую организацию и только потом в суд (ст. 137, п. 2 ст. 138 НК РФ).

Фискальные органы также несут ответственность за убытки, причиненные действиями (бездействием) их сотрудников (ст. 16 ГК РФ, п. 1 ст. 35 НК РФ). Под убытками понимают реальный ущерб, а также неполученные доходы (упущенную выгоду). При этом истцу необходимо будет доказать, что убытки связаны с действиями (бездействием) фискального органа, а также обосновать размер убытка, особенно в отношении упущенной выгоды.

Как узнать (проверить), не заблокирован ли счет в банке

Проверить, не произошло ли блокировки счета юридического лица в банке налоговой, можно, воспользовавшись созданным ФНС России веб-сервисом «Сведения о наличии решений о приостановлении операций по счетам налогоплательщиков». Данный ресурс является общедоступным и позволяет любому заинтересованному лицу оперативно получать данные о блокировках. Веб-сервис размещен на сайте ФНС России, в разделе «О ФНС России / Взаимодействие с другими государственными учреждениями РФ / Взаимодействие с Банком России...» (https://service.nalog.ru/bi.do). Для получения сведений необходимо знать ИНН плательщика и БИК обслуживающего банка.

ВАЖНО! На федеральный уровень поступают только решения о блокировании счетов, направленные в электронном виде, поэтому базы федерального и местного уровней могут не совпадать. В этом случае изменения в картотеку вносятся в том числе и по заявлению организации (письмо ФНС России от 20.02.2014 № ПА-4-6/3003).

Арест счета судебным приставом-исполнителем

Арест денежных средств на счете — одна из мер принудительного исполнения, применяемая службой судебных приставов для выполнения требований исполнительного документа. Эта мера подразумевает прекращение списания денег со счета должника в размере, установленном в постановлении судебного пристава-исполнителя.

Арест денежных средств на счете применяется:

- Для исполнения определения суда о применении мер по обеспечению иска. Исполнительный лист, выданный на основании такого определения, может быть предъявлен заинтересованной стороной в ССП для исполнения.

ВАЖНО! Арест, наложенный судебным приставом во исполнение определения суда об аресте денежных средств должника, может быть снят только судом. - Как обеспечительная мера в рамках исполнительного производства. Решение о применении ареста принимается или приставом самостоятельно, или по заявлению взыскателя (п. 2 ст. 30 закона № 229). Мера направлена на понуждение должника к исполнению исполнительного документа (п. 1 ст. 64 закона № 229).

- Как мера принудительного исполнения. Если долг не погашен добровольно, судебный пристав направляет в финансовую организацию постановление о перечислении денег со счета должника на депозитный счет подразделения. Когда средств на счете должника недостаточно, финансовая организация обязана исполнять постановление судебного пристава по мере поступления денег на этот счет (п. 9 ст. 70 закона № 229).

Как разблокировать счет в банке, заблокированный приставами

Самым действенным способом снятия со счета ареста, наложенного судебным приставом, является погашение долга, ставшего причиной ограничения расходных операций по счету.

Если долг погашен в добровольном порядке, для снятия ограничения необходимо:

- представить судебному приставу документы, подтверждающие оплату долга в полном размере;

- подать ходатайство об окончании исполнительного производства и заявление о снятии блокировки со счета.

После удовлетворения ходатайства пристав выносит постановление о прекращении исполнительного производства, в котором отменяет блокировку счета. Копия постановления направляется в финансовую организацию, которая снимает ограничительные меры. Арест должен быть снят после получения финансовой структурой отменяющего постановления, которое подлежит исполнению в указанный в нем срок (п. 4 ст. 14 закона № 229).

Также следует иметь в виду, что согласно п. 1 ст. 37 закона № 229 должник имеет возможность обратиться с обоснованным заявлением в орган, выдавший исполнительный документ, о предоставлении ему отсрочки (рассрочки) для исполнения данного документа. На основании решения о предоставлении отсрочки (рассрочки) можно будет отменить арест по счету.

Незаконные действия судебного пристава по аресту денежных средств на счетах могут быть обжалованы в течение 10 дней в порядке подчиненности или в суд. Порядок обжалования установлен в гл. 18 закона № 229.

Блокировка расчетного счета банком на основании положений закона № 115-ФЗ

Закон № 115-ФЗ предоставляет финансовым организациям возможность приостанавливать операции по счетам. Условно эти основания подразделяются на 2 группы:

- блокировка операции банком самостоятельно (п. 10 ст. 7 закона № 115-ФЗ);

- блокировка по счету на основании постановления уполномоченного органа или судебного акта.

Основания для самостоятельной блокировки дают финансовой структуре право приостановить расходные операции по счету в размере суммы, указанной в платежном поручении, если хотя бы одна из сторон:

- входит в список лиц, в отношении которых уполномоченным органом применены меры по замораживанию активов;

- действует по указанию и от имени лиц, активы которых заморожены.

Срок такой блокировки не должен превышать 5 дней. Если в течение этого срока финансовая организация не получает постановления уполномоченного органа о приостановлении списания, то заблокированное перечисление подлежит исполнению.

ВАЖНО! В данном случае приостанавливается только та операция, которая соответствует вышеназванным признакам. В остальной части перечисление денег в пользу других получателей допустимо.

В случае блокировки счета на основании постановления уполномоченного органа РФ все списания приостанавливаются на срок до 30 суток, а в случае блокировки на основании судебного решения — до отмены такого решения.

Расходные операции по счету возобновляются в течение 1 рабочего дня после окончания срока, указанного в постановлении уполномоченного органа, или получения судебного решения об отмене замораживания активов.

Таким образом, любое ограничение прав организации по распоряжению денежными средствами возможно только в случаях, прямо предусмотренных действующим законодательством. Организация же, в свою очередь, для исключения проблем, связанных с блокировкой счетов в банке, должна вести свою хозяйственную деятельность в соответствии с требованиями законодательства.

Со стороны предпринимателей участились случаи нарушения в виде запоздалой подачи отчетов и неуплаты налогов и сборов. А в следствии, блокировка счетов.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Данное мероприятие является временной мерой наказания, и предприятие имеет право отменить его.

Для этого надо подать заявление о разблокировке и выполнить требования налоговой инспекции. Но как заблаговременно узнать, что Р/С заблокирован?

На что обратить внимание

Код лицевого счета присваивается только физлицам или ИП при условии открытия дебетового или кредитного.

В случае блокировки такого Л/С, снять арест можно только при личном визите в налоговую инспекцию, где владельца попросят написать соответствующее заявление.

Что касается расчетного, то он присваивается юридическим лицам. Ведь без него ни одна организация не сможет осуществлять финансовые операции.

Снять арест в случае блокировки такого Р/С можно тоже после написания заявления и посещения ИФНС. А сделать это может не только владелец предприятия, но и его заместитель.

В каждом из случаев заявление на отмену ареста составляется практически идентично. Оно должно состоять из следующих данных:

- полное наименование юридического или физлица, на которое открывался;

- номер;

- данные паспорта владельца или другого удостоверяющего документа;

- контактные данные владельца (адрес, номер телефона, имейл);

- дата составления заявления и личная подпись владельца.

Заявление на восстановление расчетного счета, так как и на восстановление Л/С, пишется исключительно в рукописном виде.

Подавать документы на снятие ареста с Р/С надо в местное отделении налоговой инспекции, где происходила регистрация организации.

Инспекция постоянно контролирует состояние средств и операции по ним. ФНС доступна вся информация о количестве счетов предприятия и их состояние.

Согласно Налоговому кодексу РФ, предусматривается три основные причины для блокировки:

- Не поданная декларация.

- Невыполненное обязательство обложения.

- Обеспечение исполнения решения ФНС по результатам проверки.

Каким образом осуществляется

Блокировка а также порядок ее осуществления и сроки выполнения в банковских организациях регламентированы в НК РФ статьей 76.

Согласно упомянутому законодательному акту, для блокировки операций по расчетным счетам налогоплательщиков ИФНС, а именно ее региональный руководитель или его заместитель, должен вынести решение о приостановлении операций.

После этого решение отправляют в банковское учреждение, в котором открыт. Одновременно такое же решение (его копия) в обязательном порядке передается и владельцу – налогоплательщику.

Последний должен засвидетельствовать получение такого извещения своей подписью или иным способом, а также указать дату получения.

В банк извещение о блокировке счета передается в виде бумажного или электронного документа. Это первый этап операции.

Следующим шагом к закрытию Р/С плательщика будет выполнение банком указаний ФНС. После получения решения налоговиками кредитное учреждение обязано исполнить его в безусловном порядке и остановить все операции с момента получения документа.

Также банк должен сообщить в ИФНС данные о состоянии финансовых средств на закрытых Р/С. Последним этапом в таком мероприятии является «разблокировка».Но этот этап зависит только от владельца-налогоплательщика. Снять арест и возобновить работу Р/С банк может только после соответствующего документа об отмене решения о приостановлении операций службой.

Ведь согласно действующему законодательству, срок действия решения об аресте счета действителен только до момента его отмены.

Как сведения о замораживании счета доходят до налогоплательщика

Как только инспекция вынесла решение о приостановлении операций по счету и отправила его в банк, такое же решение обязательно отправляется и налогоплательщику.

Причем, последний должен подтвердить получение извещения своей подписью. Но на практике предприниматели чаще всего сталкиваются с это проблемой совершенно неожиданно, когда надо осуществить определенные операции или выплаты.

Давайте рассмотрим варианты проверки блокировки средств в онлайн-режиме. Подобные действия могут уберечь плательщика от неприятных неожиданностей.

Правильная проверка онлайн (пошаговая инструкция)

В онлайн-режиме проверить информацию об аресте или блокировке расчетного счета налогоплательщика можно с помощью официального интернет-портала на сайте ИФНС .

Проверить блокировку счета на сайте налоговой службы можно по такому алгоритму:

- войдите на официальный веб-сайт ФНС и выполните авторизацию в Личном кабинете. Сделать это надо в левой части экрана с помощью логина и пароля или другими доступными способами;

- С помощью ключа электронной подписи.

- С помощью JaCarta или Рутокен ЭЦП 2.0.

- далее выбираем категорию «Система информирования банков о состоянии обработки электронных документов»;

- потом кликаем на выделенную ссылку «Запрос действующих решений о приостановлении»;

- на экране появиться окно с полями для заполнения данных об организации. Необходимо вписать код идентификационного номера налогоплательщика и БИК (банковский идентификационный номер) того банковского учреждения, которое обслуживает счета организации;

- в конце программа запросит ввести символы с картинки для проверки, что пользователь не робот;

- в завершении процедуры надо кликнуть на выделенное поле «Отправить запрос»;

- программа выполнит запрос пользователя и автоматически сформирует ответ, который налогоплательщик получит в электронном виде.

На имейл представителя организации (владельца или заместителя) придет извещение о состоянии РС.

В случае его блокировки, в нем будет указана причина ареста Р/С. Рекомендуем особенно тщательно изучить содержимое письма на наличие ошибок или неточностей.Ведь ложная информация станет основанием для опровержения вынесенного решения налоговиками.

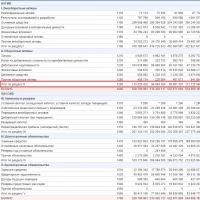

Информационное письмо об аресте должно содержать следующие данные:

- Абсолютно все даты и периоды осуществления любых мероприятий со стороны ФНС и банка — когда было вынесено решение, когда произошло блокирование счета, период просрочки выплаты и прочие. Все зависит от обстоятельств и причины ареста Р/С.

- Указанную сумму финансовых средств, которые стали неуплатой.

- Подписание документа с печатью ИФНС.

- Ссылку на требование о взыскании или приостановки работы.

Проверив Р/С на сайте ИФНС и убедившись, что некоторая информация не соответствует действительности, начинайте оспаривать решение.

С начала это можно решить только в налоговой инспекции, но если дело не движется – уверенно идите в суд.

Важно помнить, что плательщик получает уведомление о блокировке уже после свершения всей процедуры. Но такое действие можно предотвратить, если вовремя обнаружить и исправить неточности.

Можно ли узнать информацию по ИНН

Имея в наличии только номер ИНН организации узнать любую информацию о ней крайне сложно и практически невозможно. Тоже самое касается и номера расчетного счета.

Банковские учреждения не имеют права разглашать подобные данные, ведь это исключительно конфиденциально.

Запросить такие данные возможно только по решению суда через ИФНС или ПФР. Все остальные варианты, которые обещают предоставить искомую информацию, - это незаконные процедуры и мероприятия.

Возникновение спорных ситуаций

Зачастую юридические лица встречаются с противозаконным блокированием расчётного счёта со стороны службы.

Чаще всего подобное совершается в силу погрешности инспектора ИФНС, однако в некоторых случаях бывает, что к таким крайностям налоговики прибегают умышленно, чтобы проявить своего рода подавляющее влияние на владельца организации, имеющего долговые обязанности по налоговому сбору.

Помимо этого, в практике не раз случались эпизоды, когда ИФНС блокировала Р/С организации, которые с опозданием на несколько дней сдавали бухгалтерские отчеты, справки 2-НДФЛ или не вовремя давали авансовые расчеты.

Подобные действия считаются противозаконными, поэтому решение о блокировке можно легко опротестовать.

Кроме того, ФНС не обладает полномочиями блокировать средства предприятия, если декларация была сдана вовремя, однако в ней налоговый инспектор нашел неточности, или один из листов документа не был заполнен.

Что относится к депозитам юрлиц, то их блокировать инспекторы могут только в одном случае — когда истек период депозитного соглашения с банковским учреждением.

Это обстоятельство предоставляет возможность ИФНС обратиться в банк с просьбой перевести депозитные средства должника на Р/С, и уже после чего осуществить его заморозку.

Видео: важные аспекты

В каждом ином случае блокирование депозитного счета компании считается противозаконной, таким образом, равно как финансы ресурсы этого счета принадлежат к целевым.